Содержание

Стали известны самые популярные способы оплаты товаров в России

Главная »

Архив »

Новости »

»

Стали известны самые популярные способы оплаты товаров в России

Компания RBK.money и агентство Data Insight провели совместное исследование поведения покупателей при оплате товаров и услуг. В исследовании рассмотрены самые популярные в России способы оплаты, а также наиболее частые проблемы при использовании этих способов. В общей сложности аналитики изучили 9 способов оплаты: онлайн-платежи картой на сайте в момент оформления заказа, платежи картой при получении товара, наличные, интернет-банки (оплата в приложении или на сайте), электронные кошельки, мобильные платежные системы Apple Pay и Google Pay, платежные терминалы, системы быстрых платежей и криптовалюту.

Для каждого из способов изучили востребованность в 14 различных сегментах бизнеса. В исследовании приняли участие 1602 человека в возрасте от 18 до 64 лет из нескольких регионов России, которые за последние 30 дней тем или иным способом оплачивали покупки или услуги.

Доля карт МПС в обороте будет продолжать снижаться постепенно – результаты ПЛАС-Опроса

«Для того, чтобы развивать клиентоориентированность платежных систем и проектировать современные интерфейсы, необходимо иметь точные данные о том, чем руководствуются люди при оплате покупок, что вызывает у них затруднение или даже желание отказаться от покупки на этапе оплаты, ― комментирует генеральный директор RBK.money Денис Бурлаков. ― Предлагая людям самый удобный для них способ оплаты, а также предоставляя несколько способов на выбор, интернет-магазины и другие компании смогут значительно снизить процент отказов и укрепить отношения со своей целевой аудиторией, привыкшей оплачивать товары и услуги определенным образом».

По словам партнера агентства Data Insight Федора Вирина, это первое комплексное исследование онлайн-платежей, которое затрагивает не одну и не две, а полтора десятка не связанных друг с другом областей.

Опрос был проведен в феврале-марте 2020 года, до начала эпидемии коронавируса и сопутствующих ограничений. Однако, по мнению Дениа Бурлакова, пандемия лишь внесла временные корректировки в покупательское поведение, и выделенные до ее начала тенденции в покупательском поведении можно назвать устойчивыми и сегодня. Так, обычно люди используют 3-4 различных способа оплаты в течение месяца, а почти треть опрошенных использовали в течение последнего месяца пять и более разных способов оплаты. Наиболее типичным сочетанием для 76% респондентов стало сочетание платежей картой онлайн и наличными.

«Мы уже убеждались в наших исследованиях, что развитие онлайн-платежей является драйвером развития всех существующих онлайн-практик от интернет-покупок и бронирования гостиниц до лотереи пожертвований на благотворительность. Именно так, а не наоборот, – комментирует партнер агентства Data Insight Федор Вирин. — Получив в свое распоряжение удобный, простой, безопасный инструмент оплаты, потребители начинают переносить свои оффлайновые платежи в интернет.

Так пользователи делают свою жизнь удобнее, а себестоимость обслуживания платежей ниже. Развитие онлайн-платежей является, тем самым, драйвером развитие большого спектра онлайн-технологий и онлайн-сервисов».

Безусловным лидером является онлайн-платеж банковской картой: он опережает все остальные способы оплаты в большинстве сфер, и составляет более половины всех платежей. Только 9% опрошенных ни разу не совершили онлайн-платеж картой в момент оплаты заказа за предшествующий месяц. Этот способ оплаты пользователи ценят прежде всего за высокую степень защиты данных и за скорость проведения платежа.

Второй по популярности способ — оплата наличными: за предшествующий опросу месяц им воспользовались 77% респондентов. Наличные особенно востребованы в сфере услуг нотариусов, юристов и других специалистов, но также активно используются для оплаты такси. В рамках исследования наличные стали единственным способом оплаты, для которого пользователи не отметили ни одной проблемы, тогда как другие способы несут различные риски: например, риск отмены операции, списания средств без проведения оплаты, нарушение безопасности и так далее. Сферы, где наличные практически не используются ― это оплата онлайн-игр, онлайн-образования и подписок на контент.

Сферы, где наличные практически не используются ― это оплата онлайн-игр, онлайн-образования и подписок на контент.

Следующим по популярности способом оплаты стали платежи картой в момент получения заказа (например, оплата курьеру через терминал): покупатели ценят этот способ за удобство при оплате определенных товаров и услуг, высокую скорость и защищенность платежа. Таким образом чаще всего оплачивают готовую еду на дом, а также туристические путевки. Однако при осуществлении офлайн-платежей пользователи часто сталкиваются с техническими ошибками и отменой операций, а также забывают пин-код, не получают смс с подтверждениями и отмечают факты списания денег без проведения оплаты.

Интернет-банки чаще всего используют для услуг, требующих регулярной оплаты ― например, таким образом оплачивают мобильную связь, интернет и жкх. Пользователи ценят этот способ за низкую комиссию, защищенность данных и удобство при оплате определенного типа услуг. Таким образом люди совершают многие регулярные платежи — алименты, домофон, транспортные карты, школы и детские сады. Не менее четверти респондентов регулярно совершают оплату услуг в этих категориях за родителей, детей или других родственников. Среди проблем этого способа пользователи отметили технические ошибки, отмены операций и отсутствие смс с подтверждением платежей.

Не менее четверти респондентов регулярно совершают оплату услуг в этих категориях за родителей, детей или других родственников. Среди проблем этого способа пользователи отметили технические ошибки, отмены операций и отсутствие смс с подтверждением платежей.

Использование электронных кошельков наиболее характерно для людей в возрасте 55- 64 лет сравнении с другими возрастными категориями, хотя в целом его нельзя отнести к распространенным. Этот способ высоко ценят за скорость при проведении платежей, удобство при оплате определенного типа услуг, защищенность данных и удобство пополнения. Электронные кошельки часто используют в тех случаях, когда не доверяют продавцу или не хотят вводить данные банковской карты, однако среди частых проблем называют технические ошибки и проблемы с авторизацией.

Использование мобильных платежных систем (ApplePay, GooglePay, SamsungPay, бесконтактные кошельки) популярно среди молодежи, которая активно оплачивает таким образом игры и подписки на контент. Мобильные платежные системы также признаны самым удобным средством оплаты благодаря скорости и простоте использования. Интересно то, что при ответе на вопрос о недостатках различных способов оплаты пользователи назвали мобильные платежные системы способом с наименьшим количеством проблем (за исключением оплаты наличными).

Мобильные платежные системы также признаны самым удобным средством оплаты благодаря скорости и простоте использования. Интересно то, что при ответе на вопрос о недостатках различных способов оплаты пользователи назвали мобильные платежные системы способом с наименьшим количеством проблем (за исключением оплаты наличными).

Платежные терминалы больше всего ценятся за скорость, также для пользователей терминалов важна маленькая комиссия. Через терминалы чаще всего оплачивают онлайн-игры и мобильную связь, тогда как в других сегментах доля использования этого способа оплаты достаточно низкая (менее 1%).

Системы быстрых платежей и криптовалюта значительно отстают от перечисленных способов и используются сравнительно редко, при этом мужчины немного чаще платят таким образом, чем женщины. Интересно, что в качестве преимущества систем быстрых платежей пользователи назвали скорость и маленькую комиссию, то есть те же достоинства, которые ценят пользователи терминалов. Системы быстрых платежей практически не используются для оплаты товаров и услуг. Сегодня есть всего три сегмента, где доля таких платежей превышает 1%: это профессиональные услуги для физлиц, онлайн-игры и мобильная связь.

Сегодня есть всего три сегмента, где доля таких платежей превышает 1%: это профессиональные услуги для физлиц, онлайн-игры и мобильная связь.

Изучая то, как россияне принимают решение о покупке товаров и услуг, исследователи выяснили, что ключевым фактором принятия решения является наличие удобного способа оплаты (75% опрошенных) и безопасность платежа (56% опрошенных). Эти факторы влияют на принятие решения сильнее, чем скидки или бесплатная доставка.

Разнообразие предлагаемых способов оплаты зависит прежде всего от сегмента бизнеса: там, где доступны разные методы оплаты, растет и количество популярных методов (такси и заказ еды). Так, наибольшее разнообразие способов демонстрирует сфера заказа готовой еды, а наименьшее — оплата авиа- и железнодорожных билетов. Главным фактором при выборе способа оплаты является размер комиссии: 25% опрошенных пользователей в первую очередь обращают внимание именно на этот показатель, а среди остальных 53% называет его в качестве второго по значимости фактора после защищенности данных.![]() Наличие кэшбека или программ лояльности при этом почти не важны для большинства пользователей.

Наличие кэшбека или программ лояльности при этом почти не важны для большинства пользователей.

При этом структура платежей в разных сегментах заметно отличается: например, мобильную связь и интернет чаще всего оплачивают через электронные кошельки и интернет-банки, коммунальные услуги ― через интернет-банки и наличными, а при оформлении подписок на контент востребованы электронные кошельки и мобильные платежные системы.

В исследовании также рассмотрены причины того, почему люди отказываются от покупки на этапе совершения платежа. Среди таких причин люди назвали отсутствие удобного способа оплаты, невозможность возврата средств и невозможность отложенного платежа (заморозка средств на счете до получения товаров или услуг).

По материалам RBK.money

страница выбора способа оплаты / Хабр

Сегодня количество способов онлайн оплаты в Рунете перевалило за сотню: банковские карты, электронные кошельки, счета мобильных, терминалы, интернет-банкинг – и это еще не все. В новом выпуске из серии статей «9 секретов онлайн-платежей» PayOnline, компания, оказывающая услуги по интеграции различных способов оплаты на сайты и в мобильные приложения, поможет вам ответить на два ключевых вопроса: «Что?» (какие способы оплаты нужны вашим клиентам) и «Как?» (как помочь клиенту выбрать платежный инструмент без сложностей и проблем).

В новом выпуске из серии статей «9 секретов онлайн-платежей» PayOnline, компания, оказывающая услуги по интеграции различных способов оплаты на сайты и в мобильные приложения, поможет вам ответить на два ключевых вопроса: «Что?» (какие способы оплаты нужны вашим клиентам) и «Как?» (как помочь клиенту выбрать платежный инструмент без сложностей и проблем).

Часть 1. Настройка 3D Secure

Часть 2. Регулярные платежи

Часть 3. Страница выбора способа оплаты

Часть 4. Платежная форма

Часть 5. Мобильные платежи

Часть 6. Оплата в один клик

Часть 7. Система fraud-мониторинга

Часть 8. Возвраты и как их избежать

Часть 9. Настройки платежного сервиса под тип бизнеса

Начнем с того, что нет и не может существовать единого идеального перечня платежных инструментов для всех сайтов Рунета. Перечень способов оплаты формируется в зависимости от нескольких ключевых факторов:

- Размер среднего чека.

- География бизнеса.

- Товары или услуги.

- Привычки клиентов (покупателей).

Сейчас мы рассмотрим влияние этих критериев на формирование оптимального набора платежных инструментов.

Размер среднего чека

Это, пожалуй, самый важный критерий для выбора набора платежных инструментов. Платежи большого размера совершаются онлайн двумя основными способами – банковской картой и с помощью интернет-банкинга.

Для малого чека стоит включить в свой платежный арсенал электронные кошельки, оплату со счетов мобильного телефона. Стоит отметить, что многие электронные кошельки сегодня (в Рунете – Яндекс.Деньги и QIWI) выпускают связанные с кошельком банковские карты. Эта дополнительная услуга превращает пользователя кошелька во владельца банковской карты.

География бизнеса

Компаниям, которые работают с международной или зарубежной клиентской аудиторией, нужно обратить внимание на этот пункт в первую очередь. Для них обязательным является подключение приема платежей по банковским картам международных платежных систем, не распространенных в России: American Express, JCB, Diners Club, UnionPay. Полезным будет подключение такого универсального платежного инструмента как PayPal (хотя, по отзывам пользователей, пока в России с этим сложно).

Для них обязательным является подключение приема платежей по банковским картам международных платежных систем, не распространенных в России: American Express, JCB, Diners Club, UnionPay. Полезным будет подключение такого универсального платежного инструмента как PayPal (хотя, по отзывам пользователей, пока в России с этим сложно).

Товары или услуги

Продажа товаров критически отличается от продажи услуг одним, но самым популярным платежным инструментом – наличными при оплате. Наличными товары оплачивает от 40% до 90% покупателей (в зависимости от уровня доверия к магазину, стоимости товара, географии доставки). Стоит отметить, что в товарном секторе интернет-бизнеса практически нет микроплатежей, а значит – отсутствует заметная потребность в соответствующих платежных инструментах.

В случае с продажей услуг все оплаты идут через Интернет, и здесь нужно предоставить клиентам полный, но не перегруженный перечень способов оплаты. Подумайте, чем удобно оплатить ваш минимальный чек (возможно – СМС оплата) и максимальный чек (какие виды банковских карт нужны).

Привычки клиентов

Не стоит забывать о покупательских привычках. Например, если вы продаете софт, вероятно, ваши клиенты захотят оплатить покупку с помощью WebMoney. А если вы реализуете подписку на игру, не забудьте об оплате со счета мобильного. Посмотрите на свой сайт глазами клиента, нарисуйте его «портрет», детализируйте финансовые привычки и создайте для покупателя максимально комфортные условия расставания с деньгами в вашу пользу.

Что важнее

В зависимости от среднего чека и сегмента (товары или услуги) можно распределить платежные инструменты по уровню значимости для тех или иных категорий интернет-магазинов и онлайн-сервисов.

Таблица 1. Сравнение релевантности платежных инструментов типам бизнеса

Далее мы дадим вам несколько советов, которые позволят сделать страницу выбора способа оплаты максимально эффективной. И, конечно же, разберем практические кейсы, взятые из практики реальных интернет-магазинов Рунета.

Совет первый. Не руководствуйтесь логикой «Чем больше, тем лучше»

В большинстве случаев реально востребованными (см. «Таблица 1») является всего пара платежных инструментов. Наибольший выбор способов оплаты предоставляют своим клиентам купонные сервисы, интернет-магазины софта, билетные (городские) кассы и сервисы государственных услуг. В подавляющем большинстве случаев 99% онлайн-платежей будет приходиться на 2-3 платежных инструмента. Не стоит забывать, что крупные физические товары большинство россиян предпочитает оплачивать наличными при доставке, чтобы перед покупкой проверить качество товара.

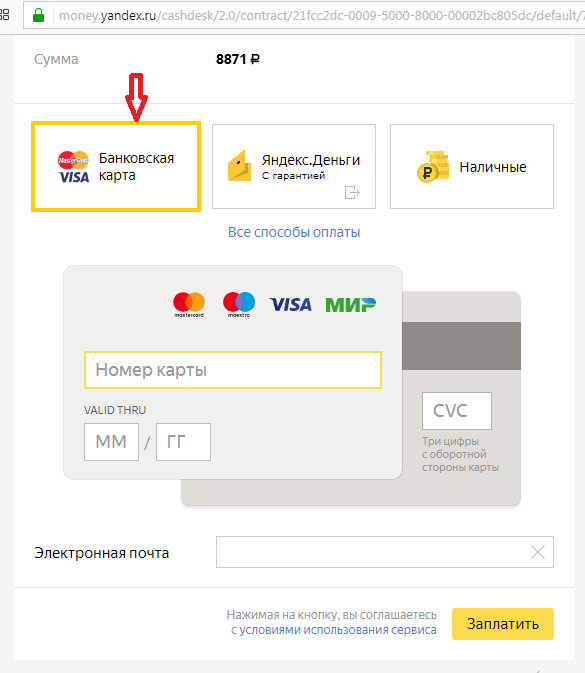

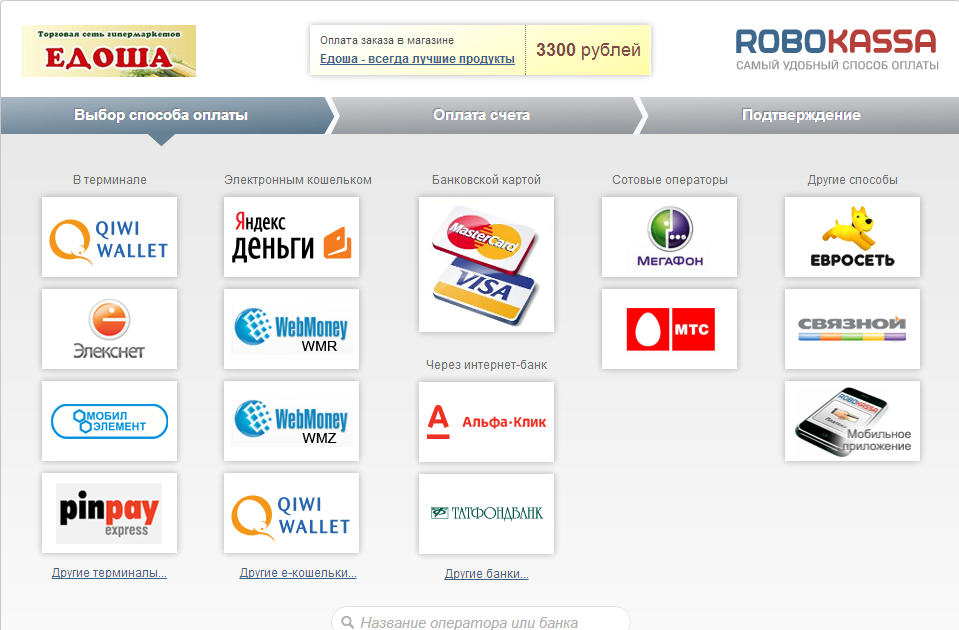

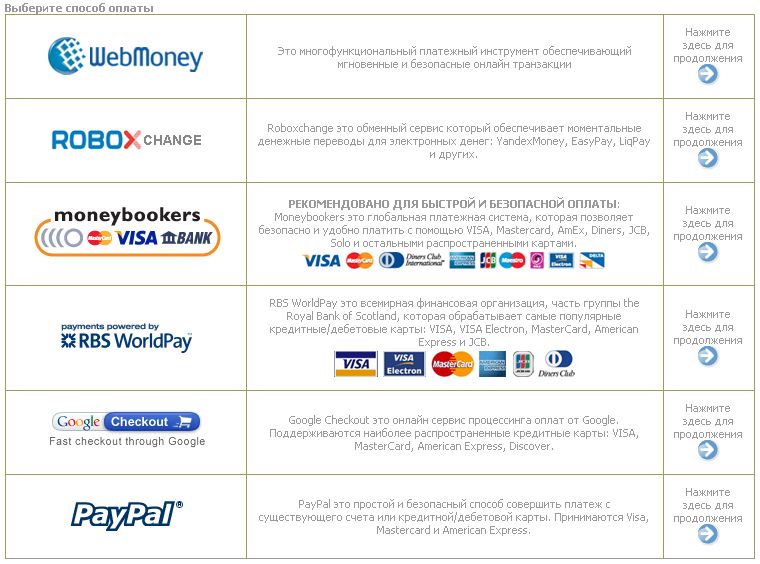

Ниже представлен пример избыточного списка платежных инструментов. Несмотря на призыв «Пожалуйста, выберите удобный вам способ оплаты вашего заказа», удобством для пользователя тут и «не пахнет». Список перегружен вариантами оплаты, дополнительной информацией о комиссии. Вероятно, ранжирование приоритетности способов оплаты также не проводилось.

Рисунок 1. «Пример избыточного списка платежных инструментов»

Для увеличения удобства страницы стоит выделить приоритетные инструменты, свернуть однородные в разворачивающийся список (например «Денежный перевод – выбрать»). Дополнительную информацию по комиссии стоит убрать или преобразовать в конечную стоимость (не заставляя пользователя самостоятельно высчитывать разницу между пунктами «комиссия 2-3%» и «комиссия 1-2%»). Полезность информации о комиссии является сомнительной, так как указанные диапазоны не добавляют конкретики, а вводят в ступор: «комиссия 4-20%», «комиссия 3-15%».

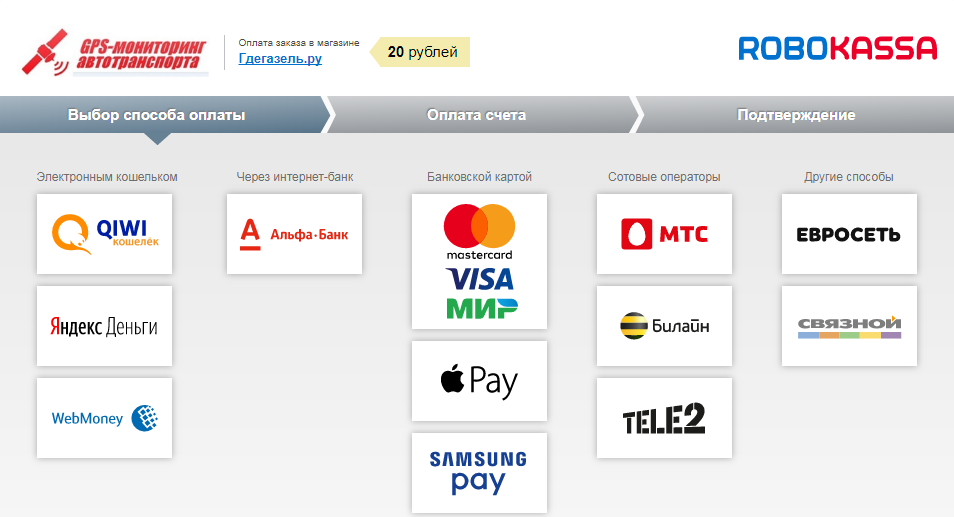

Совет второй. Структурируйте методы оплаты

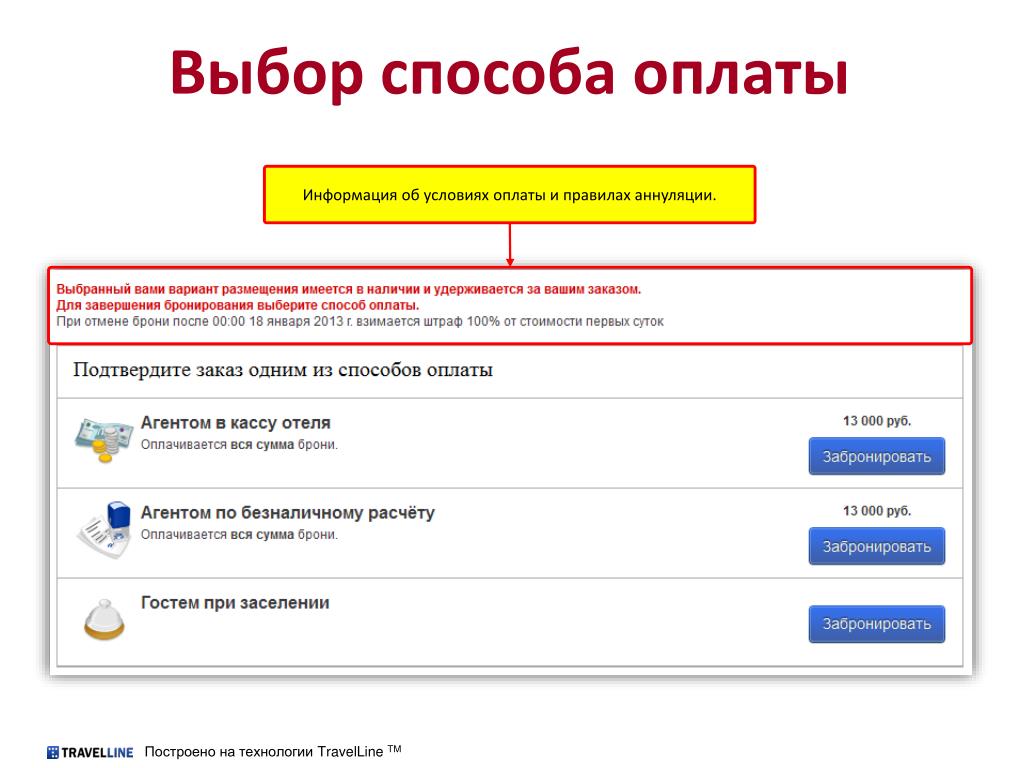

Если вы предоставляете клиентам широкий выбор платежных инструментов, создайте отдельный раздел для банковских карт, отдельный – для электронных денег, отдельный – для оплаты через мобильных операторов. Визуализируйте способы оплаты с помощью иконок и логотипов. В больших объемах текста внимание рассеивается, иногда сложно понять, чем они различаются. Все скидки и комиссии лучше сразу пересчитывать в конечную сумму заказа (и не забывать о правилах МПС, запрещающих взимать за оплату банковской картой больше денег, чем за любой другой способ оплаты). Ниже представлен пример некорректной структуры страницы выбора способа оплаты.

Все скидки и комиссии лучше сразу пересчитывать в конечную сумму заказа (и не забывать о правилах МПС, запрещающих взимать за оплату банковской картой больше денег, чем за любой другой способ оплаты). Ниже представлен пример некорректной структуры страницы выбора способа оплаты.

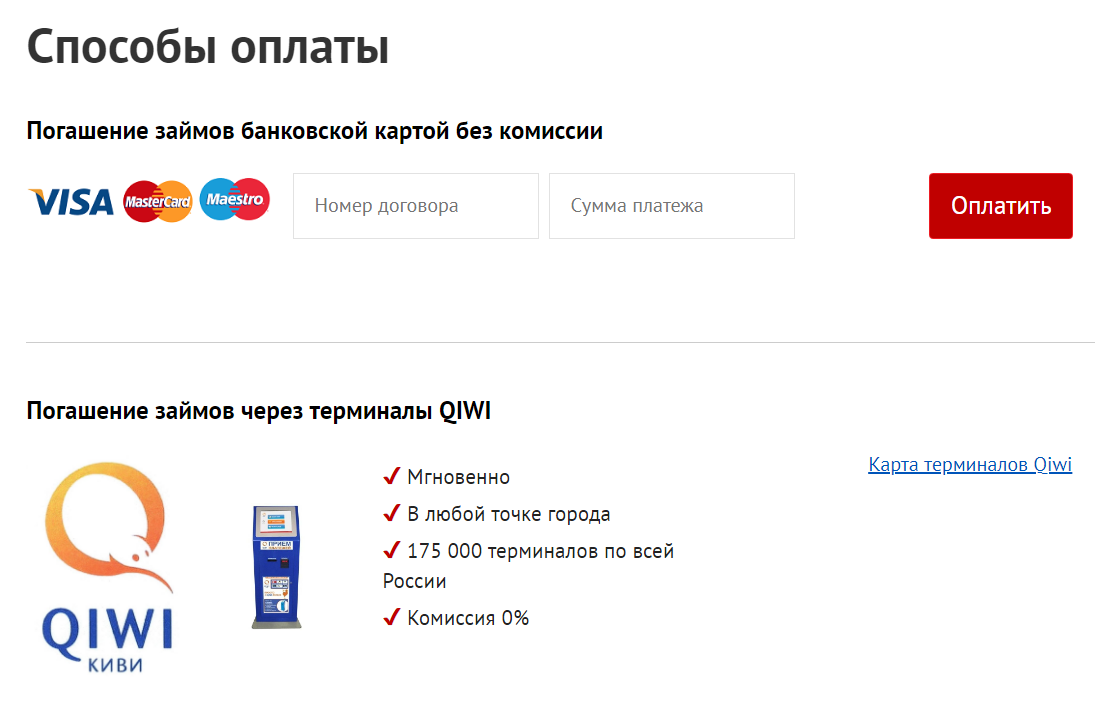

Рисунок 2. Пример некорректной структуры страницы выбора способа оплаты

Все способы оплаты свалены на одном поле, нет разделения на типы способов оплаты (карта, терминал, SMS, электронный кошелек). Существует еще один набор платежных инструментов, спрятанных под ссылкой «Показать другие способы оплаты». Не нужно заставлять клиента самостоятельно ориентировать во всем многообразии представленных способов оплаты. Предоставьте ему понятную структуру с логичным разделением, как это сделано на Рисунке 3.

Рисунок 3. Пример понятной структуры страницы выбора способа оплаты

Этот интернет-магазин показывает покупателю три простые группы платежных инструментов: «Наличные», «Банк», «Электронные деньги». Конечно, разделение не является общепринятым (под понятие «Банк» чаще попадает интернет-банкинг, а не оплата банковской картой), но отчетливо видно стремление сделать выбор способа оплаты максимально простым и удобным. Еще один плюс – автоматически рассчитанная стоимость покупки для каждого платежного инструмента. Покупателю не нужно считать самому и он, безусловно, благодарен за это.

Конечно, разделение не является общепринятым (под понятие «Банк» чаще попадает интернет-банкинг, а не оплата банковской картой), но отчетливо видно стремление сделать выбор способа оплаты максимально простым и удобным. Еще один плюс – автоматически рассчитанная стоимость покупки для каждого платежного инструмента. Покупателю не нужно считать самому и он, безусловно, благодарен за это.

Совет третий. Не пугайте клиента терминологией

Ваш покупатель не обязан владеть терминологией, распространенной в среде интернет-предпринимателей. Отдельно стоит отметить, что даже платежные сервис-провайдеры, не говоря уже о магазинах, используют зачастую совершенно разные термины для обозначения тех или иных явлений «платежной действительности». Говорите с клиентами на их языке, и избавитесь от отказов на стадии выбора способа оплаты и на стадии оплаты, дополнительной нагрузки на колл-центр и других последствий непонимания.

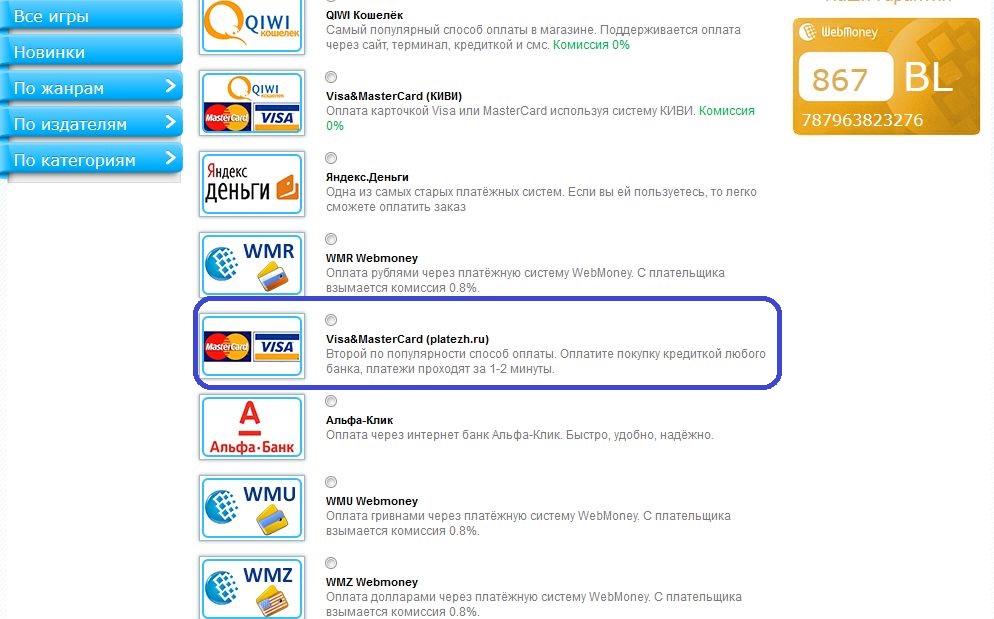

В представленном ниже примере некорректного использования терминов покупателю предоставляется выбор «способа оплаты» и «метода оплаты». Для пользователя это выглядит как повтор, тавтология, ошибка и, наконец, путаница.

Для пользователя это выглядит как повтор, тавтология, ошибка и, наконец, путаница.

Рисунок 4. Пример некорректного использования терминов

А интернет-магазин в первом случае предлагает покупателю (!) выбрать, какой платежный сервис обработает его платеж. И лишь во втором покупатель выбирает, с помощью какого способа оплаты будет совершен платеж: картой или с электронного кошелька.

Совет четвертый. Не перекладывайте на клиента свою работу

Часто интернет-магазины, принимающие платежи через несколько платежных сервисов (агрегаторы, платежные сервис-провайдеры, банки-эквайеры), предлагают покупателям самостоятельно выбрать, «через кого платить». На его взгляд типичного плательщика все платежные сервисы «на одно лицо», а скорее всего, он впервые слышит и о том, и о другом. В примере ниже (Рисунок 5) плательщику не понятно, зачем предложен второй платежный агрегатор для совершения оплаты банковской картой.

Рисунок 5. Пример перекладывания выбора платежного партнера на плательщика

Пример перекладывания выбора платежного партнера на плательщика

Распределяйте платежный трафик между агрегаторами самостоятельно. Не заставляйте плательщика пытаться попасть «пальцем в небо». Лучше предложите клиенту выбрать тип банковской карты.Более логичная реализация выбора процессингового центра показана на Рисунке 6, где по умолчания выбрана оплата картой Сбербанка через банк-эквайер. Так как на карты Сбербанка приходится более 60% оплат в Рунете, такой выбор обоснован. В случае если плательщик платит картой другого банка, он может сменить процессинговый центр. Хотя, опять-таки, никто не отменял маршрутизацию платежей.

Рисунок 6. Пример логичного представления списка платежных партнеров

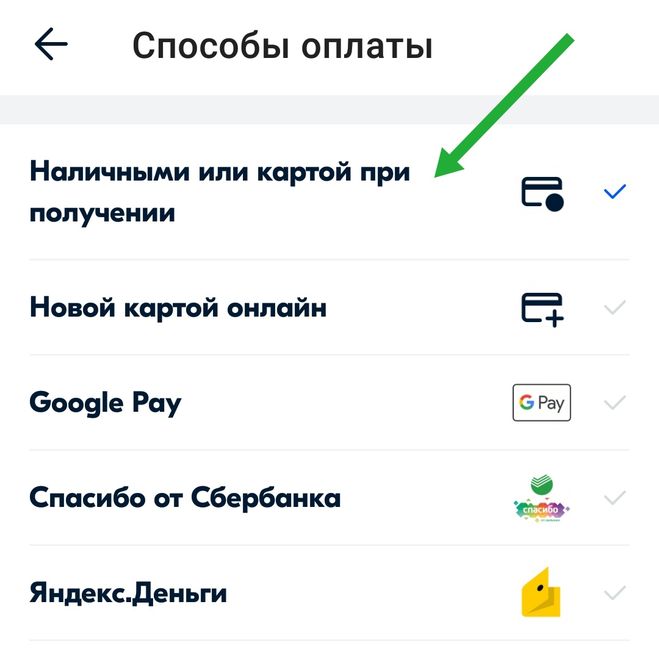

Совет пятый. Не перегружайте страницу оплаты ненужными ссылками

Покупатель не должен отвлекаться на лишнюю информацию и уходить со страницы выбора платежного инструмента. Это ломает цепочку конверсии и негативно сказывается на доле успешно оплаченных заказов. Далее представлен наглядный пример исправления такой ошибки (Рисунок 7 – Рисунок 8).

Далее представлен наглядный пример исправления такой ошибки (Рисунок 7 – Рисунок 8).

Рисунок 7. Страница выбора способа оплаты – до исправления

Рисунок 8. «Страница выбора способа оплаты – после исправления»

На этом все. В следующей части «9 секретов онлайн-платежей» мы расскажем, на что нужно обратить внимание каждому владельцу интернет-магазина, принимающего платежи по банковским картам онлайн. А если вам необходимо настроить прием платежей на сайте/в мобильном приложении или получить консультацию специалиста, обращайтесь, мы подберем подходящее решение.

Лучшие варианты онлайн-платежей | Как принимать платежи в Интернете

Для предприятий США доступны два основных способа оплаты в Интернете: банковский платеж и оплата картой. Банковский платеж дешевле и надежнее, а карты предлагают более быстрые платежи, но значительно дороже и менее надежны.

Варианты онлайн-платежей

Чрезвычайно важно предлагать подходящие варианты онлайн-платежей, соответствующие предпочтениям ваших клиентов, создавать удобный процесс оформления заказа и предотвращать отказы на поздних стадиях. Может быть трудно разобраться во множестве доступных сервисов онлайн-платежей и в том, что каждый из них предлагает.

Может быть трудно разобраться во множестве доступных сервисов онлайн-платежей и в том, что каждый из них предлагает.

Ниже мы обобщаем самые популярные на сегодняшний день способы онлайн-платежей, чтобы помочь вам решить, какой способ сбора онлайн-платежей лучше всего подходит для вашего бизнеса. Полезно отметить, что каждая из них использует одну из двух основных систем для сбора платежей:

Дебет ACH (также известный как прямой дебет или банковский дебет)

Кредитная (или дебетовая) карта

У нас есть составьте краткую информацию о каждом способе онлайн-платежей ниже.

1) Дебет АЧХ

Дебет ACH — также известный как прямой дебет или банковский дебет — это инструкция вашего клиента своему банку, которая разрешает вашей компании напрямую снимать средства со своего счета при наступлении срока платежа.

Этот вид платежа известен как «вытягивающий» платеж — после авторизации компания «вытягивает» платеж со счета клиента автоматически, и клиенту не нужно предпринимать дальнейших действий. Основным преимуществом платежей по запросу является то, что они почти полностью устраняют просроченные платежи, улучшая денежный поток, а его автоматизированный характер снижает объем необходимых финансовых операций.

Основным преимуществом платежей по запросу является то, что они почти полностью устраняют просроченные платежи, улучшая денежный поток, а его автоматизированный характер снижает объем необходимых финансовых операций.

Хотя этот способ оплаты может показаться предпочтительным для вашего бизнеса, а не для вашего клиента, на самом деле существует ряд преимуществ для обеих сторон (см. преимущества для плательщиков и преимущества для предприятий), а также действуют правила для защиты потребителей.

Дебет ACH лучше всего подходит для предприятий, которые хотят получать своевременные платежи, сохраняя при этом низкие комиссии за транзакции и объем ручного администрирования. Однако он не подходит для предприятий, которым требуется, чтобы их онлайн-платежи были мгновенными (например, для электронной коммерции).

Дебет ACH, как правило, дешевле, чем платежи картой, а также требует меньше учета и администрирования платежей по сравнению с ним.

Причина того, что банковские платежные методы, такие как ACH Debit, предлагают более низкую комиссию за транзакцию, чем карты, заключается в том, что они представляют собой прямые переводы со счета на счет, тогда как карты требуют участия нескольких посредников для совершения платежей, каждый из которых взимает комиссию.

Узнайте больше о том, как компании могут получать платежи вовремя, платить меньшие комиссии за транзакции и сокращать финансовые расходы за счет автоматизации сбора платежей с помощью GoCardless и ACH Debit.

Как принимать онлайн-платежи прямым дебетом

Вариант 1: Прямой доступ к прямому дебету

Вы можете получить прямой доступ к сети ACH (межбанковская сеть, в которой осуществляются прямые дебетовые платежи в США) через определенные банки, однако входные требования для прямого доступа могут быть дорогими, трудоемкими и сложными для удовлетворения.

Этот вариант обычно подходит только для крупных предприятий.

Узнайте больше в нашем руководстве по прямому доступу к ACH.

Вариант 2: Сторонний процессор платежей (TPPP)

Для многих предприятий прямой доступ к сети ACH невозможен. Организации, называемые сторонними платежными процессорами (TPPP), помогают восполнить этот пробел.

TPPP действуют масштабно, обслуживая многие предприятия в качестве посредника для банка, который является частью сети ACH. Из-за этого они могут предложить более дешевые, быстрые и простые требования для входа в прямой дебет для вашего бизнеса.

Из-за этого они могут предложить более дешевые, быстрые и простые требования для входа в прямой дебет для вашего бизнеса.

TPPP также могут быть банками или операторами платежей по кредитным картам, поставщиками программного обеспечения для бухгалтерского учета и т. д. Возможно, у вашего бизнеса уже есть отношения с одним из них.

Узнайте больше в нашем руководстве по непрямому доступу к ACH.

Вариант 3: GoCardless

GoCardless — специалист по прямому дебетованию, который может предоставить вашему бизнесу дешевый, быстрый и простой доступ к прямому дебетованию.

С помощью GoCardless вы можете управлять своими платежами прямым дебетом с простой онлайн-панели управления (или вы можете интегрироваться с GoCardless REST API).

Ваши клиенты смогут настраивать прямые дебетовые платежи для вас через Интернет без необходимости заполнять утомительные бумажные формы авторизации.

Узнайте больше о дебетовых платежах ACH с помощью GoCardless.

2) Кредитная (или дебетовая) карта

Кредитные и дебетовые карты — для некоторых отраслей в США — фактически считаются стандартным способом приема платежей в Интернете. Глядя на глобальные платежные предпочтения бизнеса, можно предположить, что это «предпочтение» для карт вовсе не является предпочтением плательщика, а скорее исторической привычкой, которая закрепилась.

До недавнего времени платежи картой, вероятно, были лучшим вариантом, если вам нужно мгновенно получать платежи от ваших клиентов. Однако с появлением открытого банкинга вы можете мгновенно принимать платежи с помощью таких услуг, как Instant Bank Pay.

Как принимать платежи по картам в Интернете

Вариант 1: Самостоятельно

Если вы не решите использовать универсальный платежный процессор, такой как Stripe или PayPal, вам потребуется настроить учетную запись продавца и платежный шлюз, чтобы принимать платежи по картам онлайн.

Торговый счет — это банковский счет, позволяющий принимать платежи с кредитных или дебетовых карт. Это банковский онлайн-счет, на котором временно хранятся ваши деньги, пока они не будут переведены на ваш обычный бизнес-счет. Их предлагают многие банки, и вам не нужно получать их в том же банке, в котором у вас есть обычный бизнес-счет.

Это банковский онлайн-счет, на котором временно хранятся ваши деньги, пока они не будут переведены на ваш обычный бизнес-счет. Их предлагают многие банки, и вам не нужно получать их в том же банке, в котором у вас есть обычный бизнес-счет.

Платежный шлюз соединяет ваш веб-сайт с одной или несколькими процессорными сетями, подобно автомату для кредитных карт в магазине или ресторане. Он позволяет вашему клиенту предоставить данные своей кредитной карты, а затем сообщает вам, одобрен ли платеж банком держателя карты, а также отправляет ваши платежи для расчета.

Узнайте больше о лучших платежных шлюзах в США.

Вариант 2. Привлечение поставщика платежных услуг (PSP)

Если вы не хотите делать все это самостоятельно, вы можете воспользоваться услугами поставщика платежных услуг (PSP), который поможет вам принимать онлайн-платежи.

PSP выступают в качестве посредника между вами и банками — они гарантируют, что все деньги окажутся в нужном месте, снимая их со счета держателя карты и доставляя их на ваш счет.

PSP с полным спектром услуг обычно предоставляют услуги как учетной записи продавца, так и платежного шлюза, позволяя вам принимать онлайн-платежи без необходимости приобретать эти средства самостоятельно.

Использование PSP обычно снижает нагрузку на соответствие требованиям, поскольку вы никогда не будете касаться конфиденциальной финансовой информации. Онлайн-провайдеры, такие как Stripe, также предлагают полный набор услуг, таких как выставление счетов за подписку, управление мошенничеством, выплаты, переводы и многое другое, что делает процесс оплаты еще проще.

Что вы выберете, зависит от того, что вам нужно:

Если вам нужен отличный API

Если вы хотите действительно известное имя

Если вы хотите получить отличный мобильный опыт

Если вы предоставляете своим клиентам услугу подписки, служба управления подпиской (или оболочка подписки) позволяет легко обрабатывать повторяющиеся платежи. Как правило, вам все равно придется использовать либо учетную запись продавца и платежный шлюз, либо PSP.

Как правило, вам все равно придется использовать либо учетную запись продавца и платежный шлюз, либо PSP.

Узнайте больше о том, как компании могут получать платежи вовремя, платить более низкие комиссии за транзакции и сокращать финансовые затраты за счет автоматизации сбора платежей с помощью GoCardless и ACH Debit.

Наиболее популярные способы онлайн-платежей

Для простоты ниже приводится краткий обзор некоторых из наиболее популярных на сегодняшний день способов онлайн-платежей.

1. Adyen

Ключевой задачей Adyen является доступность везде. Adyen гордится своим глобальным охватом и совместимостью с любым устройством, предлагая варианты для Интернета, приложений и магазинов. Другие ключевые функции включают в себя интегрированную аналитику данных и информационные панели, которые помогут вам оценить производительность.

2. GoCardless

Подходит для платежей любого размера. GoCardless позволяет безболезненно принимать как повторяющиеся, так и разовые платежи: 97,3 % платежей успешно собираются с первого раза.

Получайте платежи от своих клиентов автоматически, от счетов-фактур до подписок и разовых сумм, либо путем настройки непосредственно с помощью нашей панели инструментов, либо путем полной интеграции с одним из наших 200+ партнеров.

Если это было недостаточно просто, исследование IDC показало, что GoCardless снижает общую стоимость приема платежей на 56 %. GoCardless позволяет принимать платежи любого размера безболезненно, как повторяющиеся, так и разовые платежи, с 97,3% платежей успешно собраны с первой попытки.

С дебетовой картой ACH и GoCardless вы можете;

HEAP TRACE -FARE Low

Наслаждайтесь высокими тарифами успеха в платежах

Снижение ручного платежа администратором

Устранение платежей

Защита от Fraud

114 3. 3,0003 9000 3 9000 3 9000. 9000 3 9000 3 9000 3 9000.

. Google Pay позволяет пользователям платить на вашем веб-сайте, используя данные карты, которые они сохранили в продукте, который является основным игроком среди цифровых кошельков. Пользователи могут узнать способ оплаты по отличительному логотипу «G Pay». Это очень инклюзивно, так как сотни миллионов пользователей по всему миру уже используют Google Pay на своих устройствах.

Пользователи могут узнать способ оплаты по отличительному логотипу «G Pay». Это очень инклюзивно, так как сотни миллионов пользователей по всему миру уже используют Google Pay на своих устройствах.

3. Apple Pay

Очевидным аналогом Google Pay является Apple Pay, аналог iOS. С таким же огромным количеством существующих пользователей Apple Pay предлагает удобство при приеме платежей на вашем веб-сайте. Обязательно ознакомьтесь с Руководством Apple по допустимому использованию, так как вам необходимо соблюдать определенные требования к брендингу и пользовательскому интерфейсу.

5. PayPal

Репутация PayPal, одного из самых узнаваемых способов онлайн-платежей в мире, является основным преимуществом использования этого провайдера. Это надежный и безопасный сервис, но его цена составляет 2,9.% + $0,30 за транзакцию на момент написания. Другие провайдеры, вероятно, могут предоставить вам ту же услугу по гораздо более низкой цене — GoCardless взимает всего 1% + 0,25 доллара США за транзакцию, максимум 2,50 доллара США в нашем простом тарифном плане без контракта.

6. Stripe

Не нуждаясь в представлении, Stripe — один из самых известных платежных шлюзов на рынке. Разработанный с учетом онлайн-транзакций, этот огромный сервис обеспечивает надежную и удобную работу. Другие преимущества включают мультивалютную поддержку, позволяющую отображать цены в национальной валюте для вашего клиента в более чем 135 странах.

7. Amazon Pay

Будучи новым дополнением к сфере онлайн-платежей, Amazon Pay, тем не менее, может стать подходящим выбором для вашего веб-сайта. Это международный шлюз, который открывает удобную кассу для всех, у кого есть учетная запись на сайте, то есть почти для всех.

8. Провайдеры карт

Услуги известных компаний-эмитентов карт упрощают процесс оплаты на вашем веб-сайте для тех, кто предпочитает платежи картами. Visa Checkout, American Express и Masterpass от Mastercard — все это примеры карточных платежных шлюзов для реализации в Интернете. Все три предлагают отличную поддержку клиентов, помощь в интеграции и признание пользователей, которых вы ожидаете.

9. Поставщики услуг «Купи-сейчас-плати-позже»

Такие названия, как Klarna и Afterpay, вызывают большой резонанс, поскольку BNPL быстро становится популярным выбором. Американцы, особенно те, кто более осторожно относится к долгам, тяготеют к беспроцентным рассрочкам, которые уменьшают потребность в больших суммах на счетах по кредитным картам. Вы можете рассмотреть возможность предложения этого варианта в качестве все более доступного альтернативного способа оплаты.

Подумайте о том, чтобы предложить несколько вариантов оплаты

Для многих интернет-компаний лучше всего предлагать несколько вариантов оплаты. Это позволяет клиенту выбрать предпочтительный метод, сводя трение к минимуму.

Все еще не знаете, как начать? Просмотрите наши шаги по созданию системы онлайн-платежей или вернитесь к основам обработки онлайн-платежей.

Мы можем помочь

GoCardless предоставляет автоматизированную услугу дебетования ACH, которая позволяет продавцам контролировать сбор платежей, устраняет просроченные платежи и является более доступной по сравнению с карточными платежами.

Кроме того, автоматизация снижает уровень ручного администрирования. Благодаря удобной панели инструментов продавца и интеграции с более чем 200 бухгалтерскими программами продавцы могут настраивать платежи всего за несколько кликов.

Не требуя контракта или авансовых обязательств, с GoCardless можно быстро и легко начать получать своевременные платежи уже сегодня!

Узнайте больше о GoCardless и дебете ACH.

Практический пример: как Diaper Stork экономит время и деньги с помощью ACH и GoCardless

Использование GoCardless позволило Diaper Stork снизить платежные расходы: теперь компания платит за транзакцию на 2% меньше, чем по картам, для каждого клиента, который выбирает дебет ACH.

Помимо экономии денежных средств, автоматизация финансового администрирования и устранение просроченных платежей сэкономили компании 2–3 часа в месяц на бухгалтерском учете, что позволило им сосредоточиться на улучшении качества обслуживания клиентов.

Узнайте больше о том, как GoCardless может сэкономить ваше время и деньги при сборе платежей.

Получайте оплату вовремя, платите меньше комиссионных за транзакции и сокращайте финансовые затраты за счет автоматизации сбора платежей с помощью GoCardless и ACH Debit.

Приступить к работеПодробнее

Обзор онлайн-платежей для владельцев малого бизнеса (2023)

Выбор системы обработки онлайн-платежей, которая не принимает способы оплаты, которые предпочитают ваши клиенты, очень похож на разговор по-китайски на рынке Марракеша: оба подхода вряд ли приведет к успешной сделке.

Точно так же система торговой точки продавца должна быть в состоянии говорить на том же языке, что и способ оплаты их покупателя. Обычные магазины говорят на другом языке оплаты, чем интернет-магазины. Вот почему для предприятий электронной коммерции очень важно свободно владеть онлайн-платежами.

Что такое онлайн-платежи?

Онлайн-платежи — это виды платежей, которые осуществляются и обрабатываются через Интернет. К ним относятся платежи по кредитным картам, платежи через ACH, банковские переводы и платежи с использованием мобильного кошелька.

Хотя для онлайн-платежей и платежей в магазине могут использоваться одни и те же платежные системы, точка продажи (POS) у них различается. Для оплаты в магазине POS — это ваша физическая касса. Для онлайн-платежей POS — это интерфейс онлайн-платежей, а ваше программное платежное решение — это ваша система торговых точек.

В дополнение к приему платежей клиентов с помощью методов онлайн-платежей, предприятия также могут использовать онлайн-платежи для оплаты счетов или расходов на заработную плату.

Как работают онлайн-платежи?

В онлайн-платежах участвуют клиент, поставщик и финансовые учреждения каждой стороны. Они также могут включать партнеров по обработке платежей, таких как PayPal, Zelle или Square.

Процессы онлайн-платежей различаются в зависимости от способа оплаты. Вот примерная разбивка того, как работает онлайн-платеж с использованием дебета ACH (автоматического дебета клиринговой палаты):

- Клиент покупает товар или услугу и выбирает оплату дебетом ACH.

- Продавец или сторонний партнер по обработке платежей отправляет запрос на дебетование ACH в финансовое учреждение продавца.

- Банк продавца объединяет транзакцию вместе с другими переводами ACH.

- Оператор ACH получает пакетные транзакции, сортирует их, а затем отправляет транзакции в банк клиента.

- Банк покупателя обрабатывает транзакцию и зачисляет сумму платежа на счет продавца.

5 видов онлайн-платежей

- Платежи кредитными картами

- Платежи ACH

- Прямой дебет

- Банковские переводы

- Цифровые кошельки

Различные типы онлайн-платежей предлагают различные преимущества для бизнеса и клиентов. Переменные включают стоимость, скорость, безопасность и популярность среди вашей клиентской базы.

1. Платежи по кредитным картам

Как предприятия, так и частные лица часто используют кредитные карты для онлайн-платежей. Компания-эмитент кредитной карты погашает задолженность по покупке с продавцом, а владелец карты либо погашает общий баланс кредитной карты в конце каждого платежного цикла, либо накапливает дополнительную процентную задолженность в виде годовой процентной ставки (APR). Годовая процентная ставка отражает годовую стоимость кредита, включая процентную ставку и другие сборы.

Годовая процентная ставка отражает годовую стоимость кредита, включая процентную ставку и другие сборы.

Поскольку многие клиенты используют кредитные карты в качестве основного платежного средства, предприятия, которые принимают кредитные карты в Интернете и лично, имеют преимущества перед теми, кто этого не делает. Многие партнеры по обработке кредитных карт взимают с продавцов комиссию за транзакцию, которая может варьироваться от 2% до 5% от общей стоимости транзакции.

2. Платежи ACH

Переводы через автоматизированную клиринговую палату (ACH) — это тип онлайн-платежей, отправляемых через сеть ACH, электронную сеть, которая служит посредником между финансовыми учреждениями.

Транзакции ACH обрабатываются пакетами. Это снижает комиссию, но может замедлить обработку платежей ACH по сравнению с другими типами онлайн-платежей. Платежи ACH обычно обрабатываются в течение одного-трех рабочих дней, а банковские переводы и переводы по кредитным картам выполняются в течение 24 часов. Предприятия часто используют прямой депозит ACH для оплаты труда сотрудников, и многие финансовые учреждения предлагают этот тип транзакций бесплатно.

Предприятия часто используют прямой депозит ACH для оплаты труда сотрудников, и многие финансовые учреждения предлагают этот тип транзакций бесплатно.

3. Прямой дебет

Прямой дебет — это форма платежа ACH, при котором деньги переводятся с одного банковского счета на другой через сеть ACH. Когда клиенты оплачивают товары или услуги с помощью прямого дебета ACH, финансовое учреждение продавца дает указание сети ACH снять деньги с банковского счета клиента и перевести деньги на банковский счет продавца.

Сеть ACH обрабатывает прямые дебеты в течение одного рабочего дня, но банк-получатель часто задерживает транзакции еще на один-два рабочих дня, в результате чего общее время перевода составляет от одного до трех рабочих дней.

4. Электронные переводы

Электронные переводы — это онлайн-платежи из одного банка в другой без использования посредника, такого как сеть ACH. Банковские переводы позволяют быстро перемещать деньги и, как правило, имеют более высокие лимиты на транзакцию, чем переводы ACH. Они также несут более высокую комиссию за транзакцию, которая часто колеблется от 20 до 30 долларов за транзакцию. Хотя банковские переводы сами по себе безопасны, они чаще становятся объектами мошенничества, чем переводы ACH, потому что они обрабатываются быстрее. Период обработки платежей через ACH составляет от одного до трех рабочих дней, что позволяет бизнесу остановить платеж при подозрении на мошенничество.

Они также несут более высокую комиссию за транзакцию, которая часто колеблется от 20 до 30 долларов за транзакцию. Хотя банковские переводы сами по себе безопасны, они чаще становятся объектами мошенничества, чем переводы ACH, потому что они обрабатываются быстрее. Период обработки платежей через ACH составляет от одного до трех рабочих дней, что позволяет бизнесу остановить платеж при подозрении на мошенничество.

5. Цифровые кошельки

Цифровой кошелек — это общий термин, обозначающий любой метод электронных платежей (например, дебетовая или кредитная карта), хранящийся на устройствах пользователя (например, Apple Pay или Google Pay) или в облаке. Цифровые кошельки сами по себе не являются платежными средствами; скорее, они позволяют клиентам использовать существующие способы оплаты без доступа к физической карте. Покупки цифрового кошелька можно совершать как онлайн, так и лично.

На что обратить внимание при выборе способов онлайн-платежей для вашего бизнеса

В идеале решения для онлайн-платежей позволяют клиентам легко платить вам и не выходят за рамки вашего технологического бюджета. Система онлайн-платежей, наиболее подходящая для вашего бизнеса, легко настраивается, поэтому ваш интернет-магазин быстро заработает.

Система онлайн-платежей, наиболее подходящая для вашего бизнеса, легко настраивается, поэтому ваш интернет-магазин быстро заработает.

При выборе решения для онлайн-платежей учитывайте потребности и предпочтения вашей клиентской базы. В частности, молодые клиенты, скорее всего, будут использовать цифровые кошельки и знакомы с рядом партнеров по обработке платежей, в то время как пожилым клиентам может быть удобнее пользоваться кредитными и дебетовыми картами.

Еще одно соображение — сколько вы готовы платить за услуги.

Часто задаваемые вопросы по онлайн-платежам

Что такое онлайн-платежи?

Онлайн-платеж — это любой платеж через Интернет. Многие предприятия электронной коммерции принимают онлайн-платежи, чтобы клиентам было проще приобретать товары и услуги. Они также часто используют онлайн-платежи для оплаты поставщиков и сотрудников.

Какие бывают виды онлайн-платежей?

Онлайн-платежи по кредитным и дебетовым картам, платежи через ACH, банковские переводы и платежи с помощью цифрового кошелька (например, Apple Pay, Google Pay) — все это типы онлайн-платежей.

Так пользователи делают свою жизнь удобнее, а себестоимость обслуживания платежей ниже. Развитие онлайн-платежей является, тем самым, драйвером развитие большого спектра онлайн-технологий и онлайн-сервисов».

Так пользователи делают свою жизнь удобнее, а себестоимость обслуживания платежей ниже. Развитие онлайн-платежей является, тем самым, драйвером развитие большого спектра онлайн-технологий и онлайн-сервисов».